EUR/USD. ЕЦБ и ВВП США: снова отправляемся на юг?

ИнстаФорекс - Instaforex, 2 года назад

Европейский Центробанк по итогам октябрьского заседания увеличил процентные ставки на 75 пунктов. Данное решение носило предсказуемый характер, поэтому никакого впечатления на трейдеров пары eur/usd не произвело. В преддверии октябрьской встречи пара активно дорожала, однако после оглашения вердикта, она попала под волну распродаж. При этом нельзя сказать, что пара eur/usd росла, следуя торговому принципе «покупай на слухах, продавай на фактах»: 75-пунктный сценарий был отыгран ещё несколько недель назад, когда были опубликованы данные по росту инфляции в еврозоне. Пара евро-доллар усиливала свои позиции на этой неделе скорее за счёт ослабления гринбека. Европейский Центробанк гипотетически мог придать импульс северному движению, но вместо этого реализовал наиболее ожидаемый сценарий.

Кроме повышения процентных ставок, европейски регулятор заявил о том, что будет реинвестировать основные выплаты по ценным бумагам с наступающим сроком погашения по крайней мере до конца 2024 года. Также в сопроводительном заявлении ЕЦБ подтвердил, что «намерен и дальше продолжать повышать ставки, дабы обеспечить возвращение инфляции к целевому двухпроцентному уровню».

В целом риторика Кристин Лагард на итоговой пресс-конференции носила «сдержанно-оптимистичный» характер. С одной стороны, она спрогнозировала дальнейшее ослабление экономической активности в европейском регионе, добавив, что вероятность рецессии в экономике возросла. С другой стороны, Лагард озвучила и некоторые положительные мессиджи. В частности, она заявила о том, что сильный рынок труда поддерживает рост заработной платы, а перебои с поставками постепенно ослабевают. Также она озвучила достаточно интересную фразу: «экономические препятствия могут усиливаться перебоями в поставках газа. Одновременно многие наши негативные предположения в итоге не оправдались». Данная фраза интересна тем, что проблемный «газовый вопрос» в Европе, похоже разрешён, по крайней мере в контексте предстоящего осенне-зимнего периода. Так, согласно опубликованной сегодня информации агентства Bloomberg, объемы запасенного к зиме газа в Европе превысили ее потребности – газовые хранилища в регионе практически заполнены. По данным Ассоциации операторов газовой инфраструктуры, европейские хранилища газа заполнены в среднем на 90%, хранилища в Германии — почти на 98%. Поэтому вышеуказанную фразу Лагард следует рассматривать через призму данных обстоятельств.

Комментируя сегодняшнее решение ЕЦБ, Кристин Лагард подчеркнула, что Центробанк ещё не завершил процесс нормализации монетарной политики. По её словам, ЦБ придется повышать процентные ставки на нескольких следующих заседаниях, для того, чтобы они достигли целевых значений.

Здесь необходимо напомнить, что глава ЕЦБ ещё на предыдущем – сентябрьском – заседании ограничила процесс ужесточения монетарной политики рамками ближайшего полугодия. В сентябре она заявила, что европейскому регулятору потребуется «более двух, но менее пяти встреч», чтобы завершить этот процесс. Следовательно, ястребиный сценарий рассчитан до апреля следующего года. Лагард тогда не стала говорить о темпах повышения ставки, но при этом добавила, что 75-пунктный шаг «не является нормой», и следующее повышение «не обязательно будет на 75 базисных пунктов».

Как видим, продолжающийся рост инфляции в еврозоне вынудил членов ЕЦБ ещё раз повысить ставки на аналогичную величину. Что касается дальнейших темпов ужесточения ДКП, то здесь опять же – туман. Глава Европейского Центробанка снова повторила тезис о том, что темпы повышения ставок будут определяться от заседания к заседанию в зависимости от поступающих статистических данных.

Таким образом, на октябрьском заседании ЕЦБ реализовал наиболее ожидаемый 75-пунктный сценарий. Глава Центробанка задекларировала дальнейший ястребиный курс (по крайней мере в контексте ближайших двух-трех заседаний), но при этом умолчала о темпах ужесточения монетарной политики (всё будет зависеть от динамики инфляции и других макроэкономических показателей). В целом, достаточно «сносные» результаты для евро.

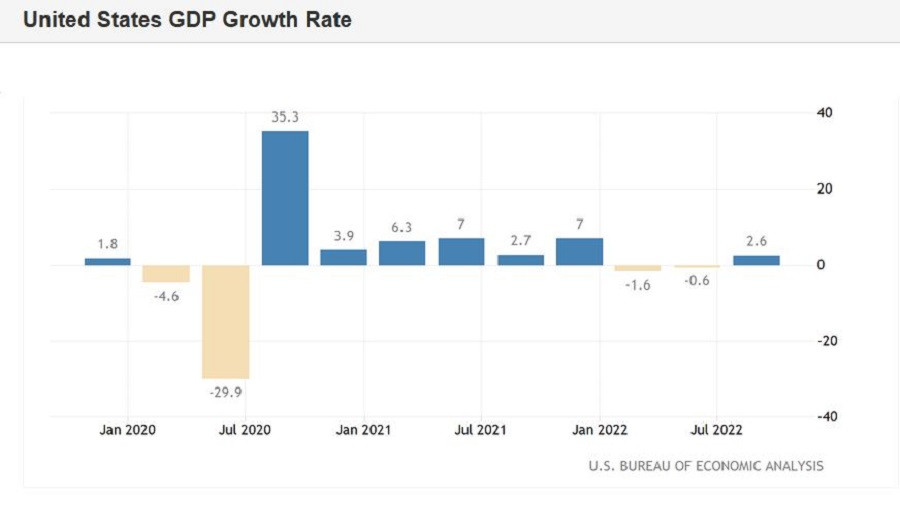

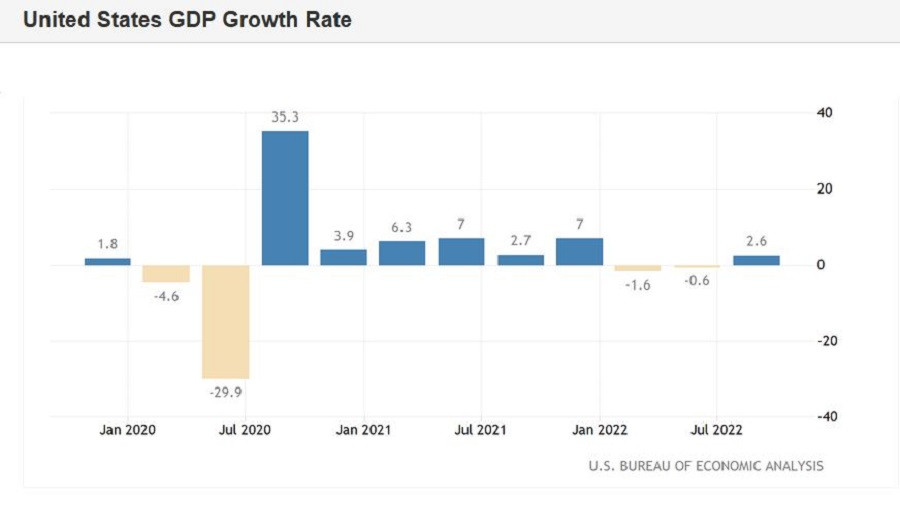

Почему же тогда пара eur/usd так резко развернулась на юг? На мой взгляд, дело тут не только в торговом принципе «покупай на слухах...». Дело в том, что на старте американской сессии были опубликованы данные по росту ВВП США в третьем квартале. Напомню, что во втором квартале был зафиксирован отрицательный результат – показатель сократился на 0,6%. В третьем квартале объём ВВП увеличился на 2,6% (при прогнозе роста на 2,3%). Представители Бюро экономического анализа США, комментируя сегодняшний релиз, отметили, что рост реального ВВП страны «отражает, в частности, увеличение экспорта, потребительских расходов, инвестиций в нежилые основные фонды». После череды негатива (слабые индексы PMI, снижение индекса потребительского доверия) долларовые быки смогли найти точку опоры.

Таким образом, несмотря на достаточно неплохие (для евро) итоги октябрьского заседания ЕЦБ, открывать лонги по паре eur/usd, используя южный спад, весьма рискованно. Де-факто покупатели не смогли закрепиться выше уровня паритета и сейчас балансируют в районе отметки 1,0000, после взлёта к отметке 1,0090. На мой взгляд, тактика открытия коротких позиций на коррекционных всплесках по-прежнему актуальна. Ближайшая южная цель в среднесрочной перспективе – отметка 0,9900 (линия Tenkan-sen на дневном графике). Основная цель – 0,9810 (линия Kijun-sen, совпадающая со средней линией Bollinger Bands на том же таймфрейме).

Материал предоставлен компанией InstaForex -

www.instaforex.com