EUR/USD. И снова об инфляции: доллар обрёл надёжного союзника

ИнстаФорекс - Instaforex, 2 года назад

Пара евро-доллар вчера продемонстрировала повышенную волатильность, реагируя на релиз данных по росту американского индекса потребительских цен. Примечательно, что волатильность носила разнонаправленный характер: вначале цена eur/usd резко снизилась к отметке 0,9634, обновив тем самым двухнедельный лоу, но затем развернулась на 180 градусов и подскочила под границу 98-й фигуры. Судя по всему, доллар стал жертвой торгового принципа «покупай на слухах, продавай на фактах»: гринбек пользовался спросом в преддверии инфляционного релиза, но постфактум трейдеры почти сразу зафиксировали прибыль, открыв одновременно лонги. Кроме того, свою роль сыграл и тот факт, что рост общей инфляции продолжает замедляться – второй месяц подряд данный показатель демонстрирует нисходящую динамику.

Но если абстрагироваться от внутридневных колебаний четверга и рассмотреть ситуацию в перспективе более широкого временного диапазона, можно прийти к достаточно однозначному выводу: южный тренд eur/usd по-прежнему в силе. Заглавный показатель вчерашнего отчёта, который отразил замедление общего индекса потребительских цен, следует рассматривать через призму последнего решения ОПЕК+, члены которого объявили о сокращении с ноября добычи нефти на 2 млн баррелей в день. Это самое большое сокращение добычи чёрного золота со времен пандемии коронавируса в 2020 году.

Президент США Джо Байден уже возложил ответственность за вероятный рост цен на бензин в Соединенных Штатах на Эр-Рияд. Не будем вдаваться в политическую подоплёку данного решения Картеля (ОПЕК сократил добычу в преддверии ноябрьских выборов в американский Конгресс) – нас интересует лишь экономическая сторона вопроса. Так вот, по мнению одних экспертов, цены на американских заправках вырастут ориентировочно на 10-30 центов за один галлон. По мнению других аналитиков, цена поднимется более существенно – на 40-50 центов за галлон. Стоимость топлива может варьироваться в зависимости от штата (например, в Калифорнии бензин всегда дороже из-за самых высоких в стране налогов на топливо и очень строгих экологических ограничений), но в целом сложившаяся ситуация затронет всех и вся.

И здесь необходимо вернуться к опубликованному вчера инфляционному отчёту. Его структура говорит о том, что цены на бензин, которые снижаются третий месяц подряд, поспособствовали замедлению темпа роста цен на энергоресурсы. Данный компонент вырос в сентябре до 19,8% г/г, тогда как в августе был зафиксирован рост почти на 24% г/г. Но в свете вышеупомянутого решения ОПЕК и уже начавшегося процесса подорожания бензина в США, можно предположить, что общий индекс потребительских цен в октябре-ноябре-декабре вряд ли продолжит нисходящую тенденцию.

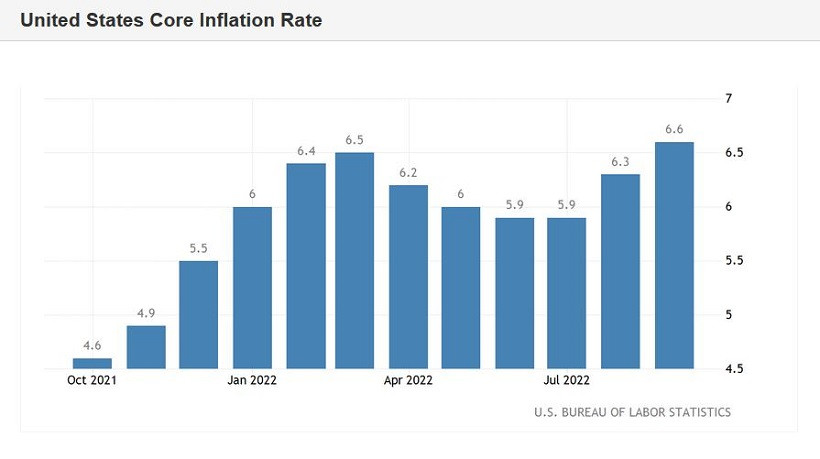

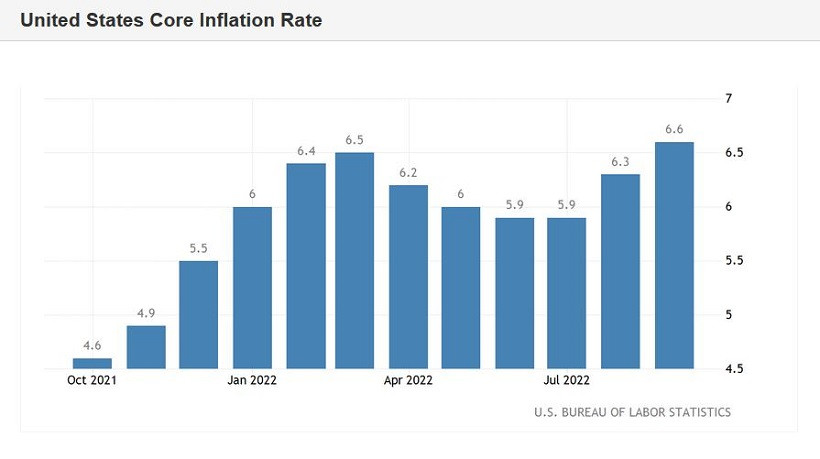

Это что касается общего ИПЦ. Стержневой индекс потребительских цен и не думает снижаться: и в сентябре, и в августе он демонстрировал восходящую динамику, достигнув в итоге рекордной отметки 6,6% (самый сильный темп рост индикатора за последние 40 лет). Львиную долю здесь занимают расходы на пользование жильем, расходы на медицинские услуги, транспорт, авиабилеты. В целом базовая инфляция достигла уровня, который в последний раз фиксировался в далёком 1982 году.

Выводы носят очевидный характер. Федрезерв США вынужден будет реагировать на сложившуюся ситуацию дальнейшим ужесточением монетарной политики. Согласно инструменту CME FedWatch Tool, вероятность повышения процентной ставки на 75 пунктов на ноябрьском заседании составляет уже 98%. Более того, на рынке начали осторожно обсуждать уже и 100-пунктный сценарий. И хотя вероятность реализации такого сценарий на данный момент оценивается всего в 5%, сам факт обсуждения данного варианта развития событий будет оказывать гринбеку фоновую поддержку. Для сравнения можно отметить, что буквально в прошлый понедельник, когда в Штатах был опубликован провальный индекс ISM в производственной сфере, шансы на 75-пунктное повышение ставки в ноябре оценивались в 49%. Поэтому сейчас можно смело говорить о том, что последние релизы (Нонфармы, ИПЦ, индекс цен производителей) существенно усилили ястребиный настрой трейдеров и членов Федрезерва.

Собственно, последние комментарии представителей ФРС (Брейнард, Местер, Боуман) служат тому ярким подтверждением. Также здесь стоит напомнить позицию Джерома Пауэлла, которую он озвучил ещё в конце августа на симпозиуме в Джексон-Хоуле и с тех пор несколько раз повторял её в той или иной интерпретации. По словам главы ФРС, американский регулятор продолжит повышать процентные ставки и будет сохранять их на высоком уровне, «даже если это навредит домохозяйствам и предприятиям». Пауэлл фактически заявил о том, что американцам придётся смириться с замедлением экономического роста, так как «это печальная цена снижения инфляции». При этом он не раз заявлял, что темпы ужесточения монетарной политики в этом году «будут зависеть от поступающих данных», прежде всего в сфере инфляции.

Таким образом, несмотря на текущие контратакующие действия покупателей eur/usd, в среднесрочной перспективе приоритет остаётся за короткими позициями. Цели остаются прежними – 0,9600 и 0,9560 (нижняя линия индикатора Bollinger Bands на дневном графике).

Материал предоставлен компанией InstaForex -

www.instaforex.com