Доллар играет в долгую

ИнстаФорекс - Instaforex, 2 года назад

Не путайте божий дар с яичницей! Потрясения на долговом рынке Британии, которые оказывают влияние как на фунт, так и на другие европейские денежные единицы, не идут ни в какое сравнение с монетарной политикой ФРС. Последняя, согласно словам министра финансов Джанет Йеллен, определяет судьбу доллара США, куда более значимую для Forex валюту, чем стерлинг. И все же пожары на финансовых рынках так интересны! Они приковывают внимание.

Реанимация британского QE на £65 млрд до 14 октября, напоминание Эндрю Бэйли, что у пенсионных фондов осталось всего три дня, чтобы урегулировать вопросы, связанные с продажей облигаций, и, наконец, слухи, что Банк Англии все же пролонгирует программу помотали EURUSD из стороны в сторону. По сути у ЕЦБ есть очень похожие проблемы, но не с пенсионными фондами, а с фрагментацией долгового рынка еврозоны. Европейский Центробанк также может быть вынужден сочетать несочетаемое. Ужесточать денежно-кредитную политику и одновременно ослаблять ее. И это обстоятельство не прибавляет вистов ни фунту, ни евро.

Опасения, что Кристин Лагард и ее коллеги после двух шагов вперед могут сделать шаг назад, – не главная причина нисходящего тренда по EURUSD. На самом деле все зависит от ФРС. Как долго она собирается повышать ставки, чтобы поставить на колени высокую инфляцию? На первый взгляд, ответ очевиден. До 4,6%. Это медианная оценка, которая фигурирует в последних прогнозах FOMC. Увы, но этого уровня по факту может оказаться недостаточно.

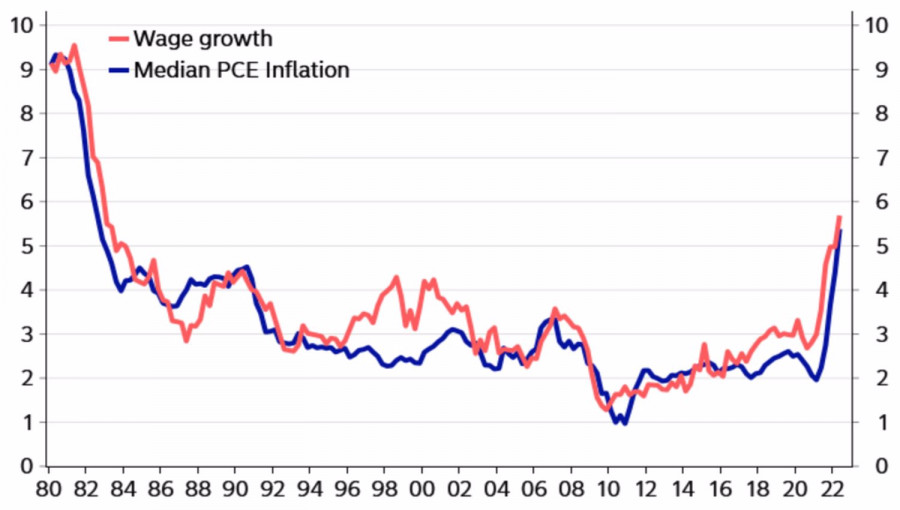

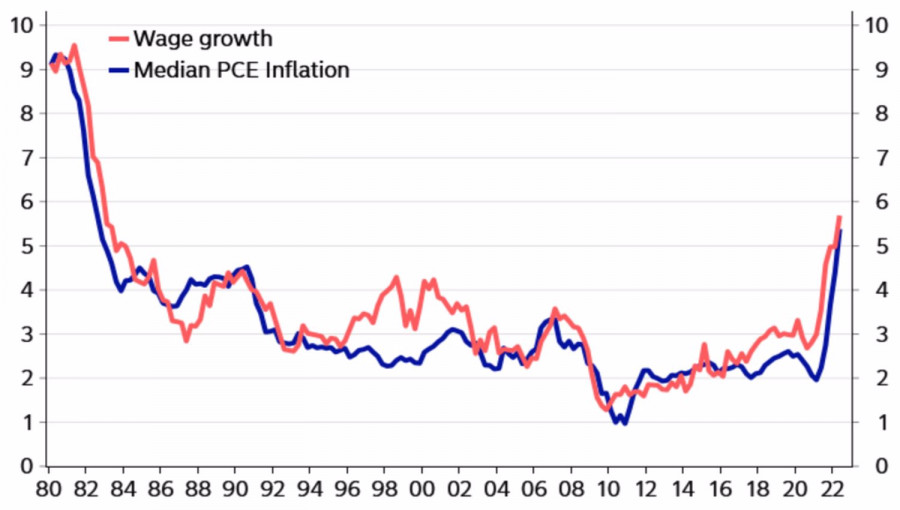

В основе разгона потребительских цен лежит высокая скорость прироста зарплаты. По оценкам Nordea, Федрезерву необходимо замедлить последний показатель с 5% до 3,5%, чтобы вернуть инфляцию к таргету в 2%.

Динамика инфляции и средней зарплаты в США

Это произойдет только в том случае, если уровень безработицы поднимется с текущих 3,5% до 4,5%, что с 10 млн новых вакансий займет продолжительное время. Для такого снижения показателя требуется, чтобы прирост занятости упал до 50-75 тыс. в месяц и удерживался на этой отметке достаточно долго. Пока все это выглядит весьма проблематичным. Если только Штаты не окунутся в глубокую рецессию, что, по мнению Белого дома, маловероятно.

Я не исключаю, что в конечном итоге ставка по федеральным фондам в этом цикле превысит 5%. То есть текущие рыночные ожидания являются заниженными, а их рост – повод купить доллар США. Предположу также, что потрясения на финансовых рынках далеко не закончены. Новые шоки будут подогревать спрос на «американца» как валюту-убежище. Исходя из этого можно предположить, что EURUSD есть куда падать.

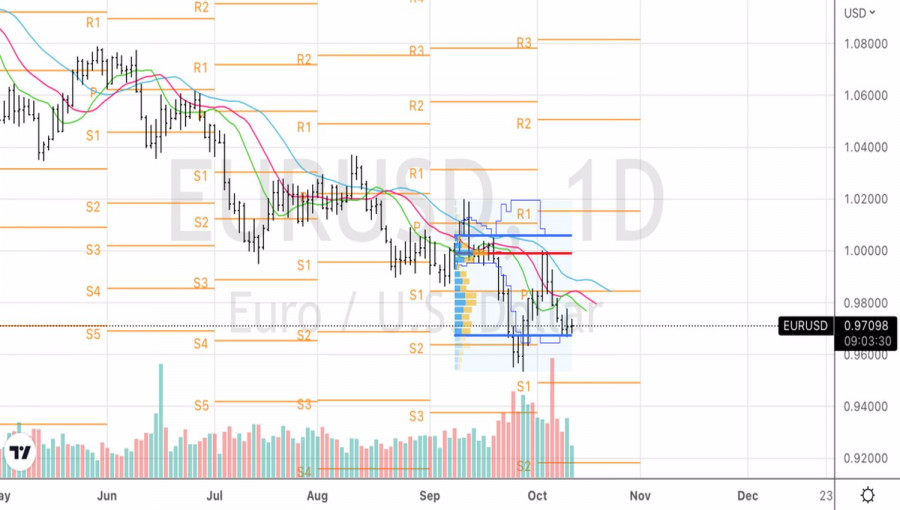

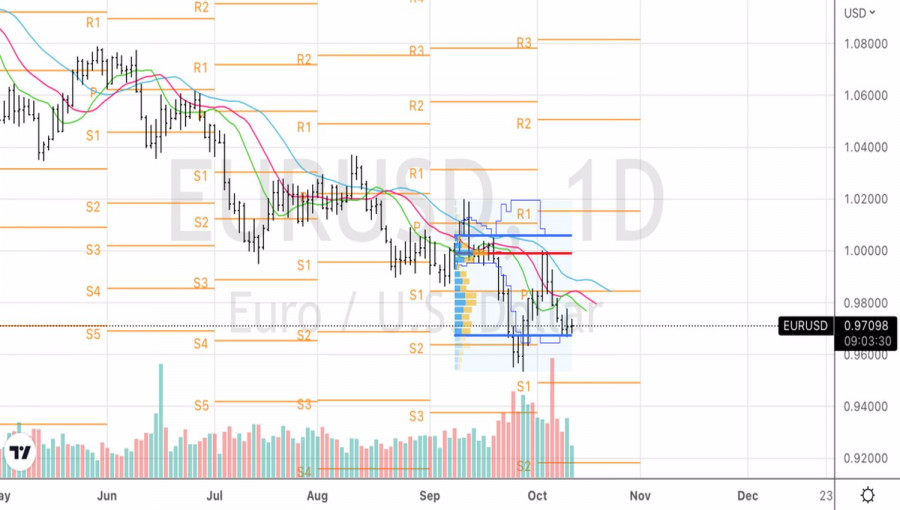

Технически на дневном графике основной валютной пары был сформирован внешний доджи-бар с длинной верхней тенью. Прорыв его основания, где также находится нижняя граница диапазона справедливой стоимости 0,967–1,006, усилит риски восстановления нисходящего тренда по EURUSD и станет основанием для продаж. Напротив, возвращение евро к верхней границе доджи-бара вблизи $0,9775 – повод для покупок.

Материал предоставлен компанией InstaForex -

www.instaforex.com