Сколько бы Буратино не тешились, золотые все равно закопают. Часть 1

Участник конкурса аналитиков - Альпари, 8 лет назад

Глеб Кабанов, участник конкурса аналитиков Альпари

Сейчас, когда вы читаете эту статью, результаты заседания Комитета по открытым рынкам ФРС США уже известны, как и известна реакция рынков на публикацию решения, и то, что происходит, в комментариях постфактум уже не нуждается. В этом смысле прогнозировать что-либо в ближайшие две недели равносильно подбрасыванию монетки: даже если угадаешь, то это все равно будет игра с отрицательной полезностью при нулевом математическом ожидании.

Поэтому сегодня не будем говорить о конкретных ситуациях, но поговорим о приметах того, что нас может ожидать в ближайшие несколько месяцев, и как на это будет реагировать рынок. Другими словами, сегодня я сделаю межрыночный анализ и предложу варианты развития событий. При этом мои размышления могут стать для читателя «дорожной картой», но никак не прямым руководством к действию.

Carry Trade спекулянту – друг, товарищ и враг

До 2015 года существовал постулат «При падении фондового рынка инвесторы покупают иену и американский доллар», больше никакой связи между рынком акций и валютным рынком не существовало. Причем в обратном направлении схема тоже не работала, т.к. при росте рынка акций доллар и иена могли как расти, так и падать.

Связано это было с тем, что доллар и иена выполняли функции валют фондирования. Доллар из-за того, что его было относительно много, и он был доступен американским спекулянтам, иена потому, что «всегда» была дешевой валютой. Спекулянты получали финансирование в долларах и йенах, вкладывали их в фондовый рынок и другие «рискованные» активы, получая прибыль, т.е. проводили операции известные нам как Carry Trade или арбитраж на процентных ставках.

Проблема с валютами Carry Trade была всегда одна и та же: валютный рынок – это рынок краткосрочный, на нем невозможно хеджировать риски на срок более года, и даже хедж на полгода будет весьма проблематичным, т.к. на рынках просто нет ликвидности. Кто не верит, может сам посмотреть ликвидность июньского контракта на евро – 6E june 17 на СМЕ, или даже мартовского контракта - 6E march 17.

Таким образом, для хеджирования рисков спекулянты постоянно вынуждены пролонгировать свои позиции, с сентября на декабрь, с декабря на март, с марта на июнь и т.д. Именно поэтому, кстати, неприятности на рынках очень часто приключаются в мае-июне, августе-сентябре, ноябре-декабре, феврале-марте, что есть ничто иное как сезонность.

Если на рынках все было в шоколаде, то ролловер проходил без проблем, проблемы начинались тогда, когда рынки акций снижались, т.к. сделать пролонгацию по сладкой цене нужно было вчера, а сегодня надо платить больше, и чем дольше спекулянт думал, тем больше ему надо было платить.

Так бы все и продолжалось по сей день, если бы центральные банки не «слетели с катушек» и не решили проводить политику количественного смягчения одновременно с политикой снижения процентных ставок, причем делать это дружно, вместе, как пионеры под барабанный бой. В марте 2015 года ЕЦБ запускает собственную программу – QE, –при этом снижение ключевых ставок приводит к падению реальных ставок в евро активах в отрицательную зону.

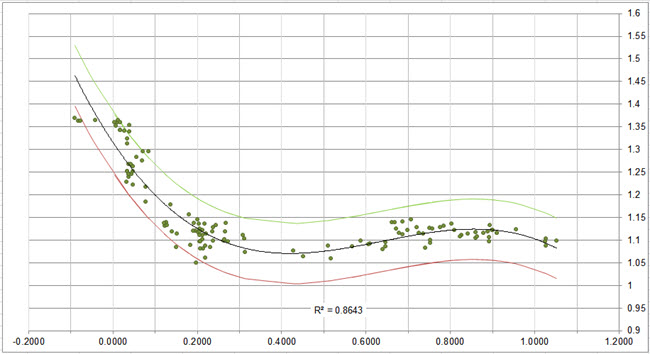

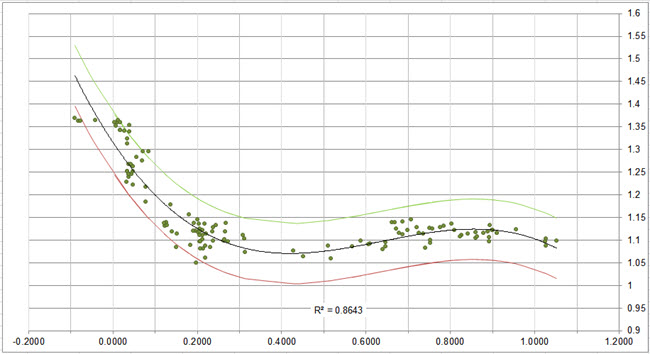

Первоначально процесс увеличения потенциала процентных ставок привел к тому, что пара EURUSD начала стремительно падать, но потом процесс под негласным руководством ФРС застопорился и формально перестал реагировать на процентные ставки (рис.1). Этот график можно было бы предъявить в трибунал ООН по финансовым махинациям стран G7, да кто ж его создаст.

Рис.1: Взаимосвязь между потенциалом 3-месячных казначейских векселей Франции и США, и курсом EURUSD.

Из диаграммы хорошо видно, что курс EURUSD резко снижался при росте потенциала от -0.1% до 0.2% и почти не реагировал на рост потенциала от 0.2% до 1.05%. Без фокусов «иллюзионистов» из ФРС здесь явно не обошлось. Гораздо интересней понимание того, что запустив программу QE и понизив ставки, ЕЦБ сделал евро валютой фондирования и потеснил доллар на этом пьедестале.

Нет, нет, ни подумайте ничего плохого: намерения у ЕЦБ были самые наилучшие! Ибо никоим образом нельзя было заподозрить международные финансовые структуры в том, что они вместо подъема экономки еврозоны будут использовать финансирование для банальных спекуляций на фондовом рынке США.

Деньги от ЕЦБ предназначались «сиротам» из Deutsche Bank, Santander и иже с ними для ускорения инфляции, дефрагментации денежного обращения и снижения безработицы в еврозоне, а не для предоставления кредитов заокеанским спекулянтам. Но когда ты фактически разбрасываешь банкноты с крыши штаб-квартиры банка во Франкфурте-на-Майне, было бы неплохо подумать и о том, что без должного контроля деньги могут пойти совсем не туда, куда ты их планировал направить. Ну, знаете, – секс, наркотики, рок-н-ролл, кто не знает, посмотрите фильм «Волк с Уолл-Стрит».

В результате значительная часть из напечатанных ЕЦБ денег, коих тот за полтора года QE эмитировал 1.35 трлн, оказалась на территории США, вложенными в Фейсбук, Яхуу и прочую дребедень, без которой человечество прекрасно обходилось со дня сотворения мира. Но теперь спекулянты вынуждены были заниматься пролонгированием на фьючерсном и форвардном рынках не только долларов с иеной, но и евро. В результате в структуре денежных потоков, вложенных в американские акции, получился слоеный пирог, у которого нижний слой состоит из доллара и йены, а верхний слой состоит уже из евро и йены. Сдается мне, что не будь у американского рынка акций подпитки со стороны ЕЦБ, падение мы бы увидели еще в августе 2015 года. Именно тогда мы смогли убедиться в том, что евро стал полноценной валютой фондирования, когда на фоне снижения рынка акций, евро краткосрочно подскочил до уровня 1.17.

Другими словами, теперь на фоне падения рынка акций происходит рост евро и японской иены, т.к. игроки не могут пролонгировать свои позиции и вынуждены продавать доллар и покупать иены и евро. Можно предположить, что так будет продолжаться до тех пор, пока верхний слой пирога не будет исчерпан, т.е. пока рынок не упадет где-то до значений 2014 года. После чего трейдеры будут вынуждены закрывать позиции уже в долларах США. Это приведет к обратному процессу укрепления доллара против корзины иностранных валют.