Отчет по занятости поддержал доллар

ИнстаФорекс - Instaforex, 7 лет назад

Отчет о занятости в США за декабрь, опубликованный в минувшую пятницу, носил отчетливый ястребиный характер.

Количество новых рабочих мест составило 156 тыс., это несколько меньше, чем ожидал рынок (178 тыс.), однако вполне укладывается в прогноз, подготовленный ФРС в прошлом году, который утверждает, что в связи с низким уровнем безработицы количество вновь создаваемых рабочих мест будет уменьшаться. К тому же данные за октябрь и ноябрь были суммарно пересмотрены на 19 тыс. в сторону увеличения, что несколько сгладило эффект от завышенных ожиданий. В общем в 2016 г. занятость росла со средней скоростью 180 тыс. в месяц, это несколько ниже уровней 2013/15 гг., когда занятость росла в среднем на 215 тыс., но достаточно, чтобы считать тренд положительным.

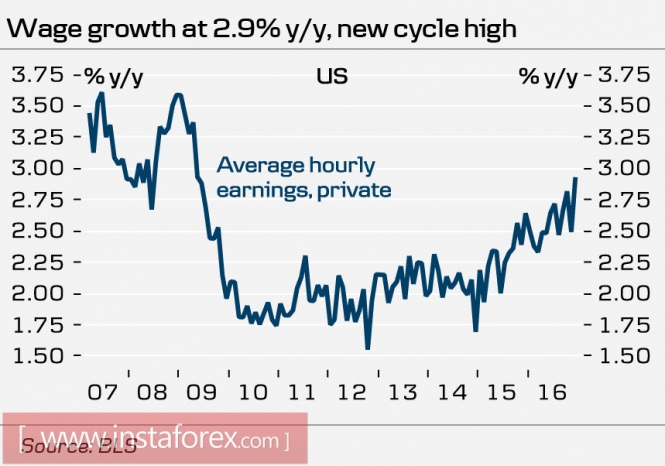

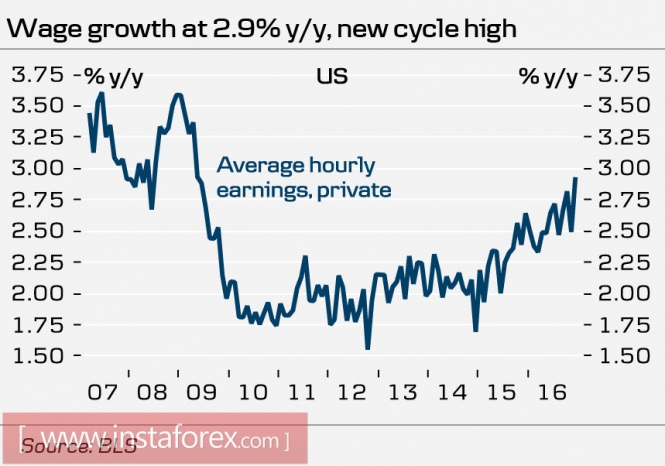

Пожалуй, этот показатель единственный, где возможны различные трактовки, по другим ключевым показателям ситуация намного лучше. Годовые темпы роста средней заработной платы выросли с 2.5% до 2.9%, это лучший показатель с 2009 г. и весомая поддержка инфляционным ожиданиям.

Еще один ключевой показатель – уровень занятости на неполный рабочий день, он снизился до 9.2% против 9.3% в ноябре, и также носит ястребиный характер. ФРС отслеживает этот субиндекс особенно тщательно, поскольку он один из ключевых параметров, показывающих реальное состояние экономики.

В целом отчет оказал позитивное влияние на рыночные ожидания по ставке ФРС, поскольку он положительно оценивает перспективы по инфляции, безработице и уровню потребления, что увеличивает шансы на повышение ставки уже в марте.

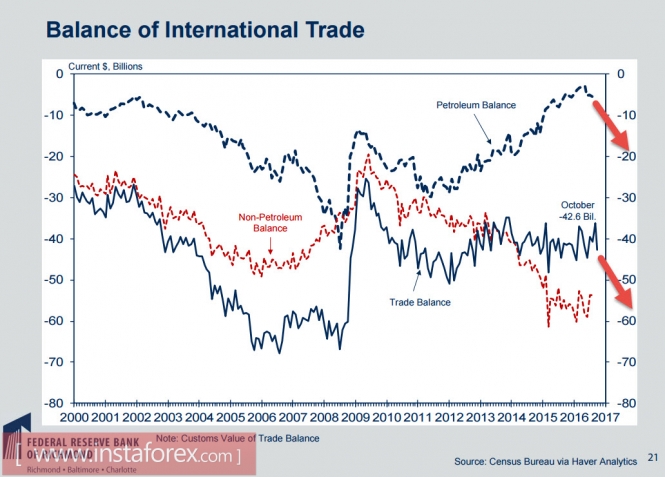

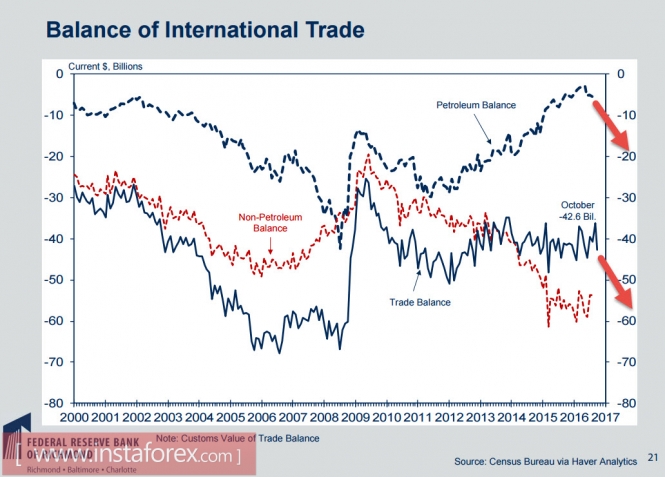

В то же время ряд других показателей несколько охладил пыл быков. Объем производственных заказов снизился в ноябре на 2.4%, это худший показатель с февраля, торговый баланс снизился в ноябре до -45,2 млрд, и это минимум с апреля. Всплеск производственной активности постепенно сходит на нет, фактор сильного доллара и отсутствие ясности относительно ближайших шагов избранного президента способствуют коррекции, то же касается и торгового баланса. Второй параметр выглядит даже более уязвимым, поскольку, как видно из графика ниже, дефицит сдерживался ростом собственной добычи нефти и снижением импорта, что касается баланса без учета нефтепродуктов, то он снижается с 2009 г.

Восстановление цен на нефть вряд ли будет способствовать росту, поскольку приток инвестиций в нефтегазовую отрасль пока не увеличивается, а собственная добыча будет неизбежно падать вслед за резким сокращением количества активных буровых установок в последние 2 года. В четверг будет опубликован декабрьский отчет по состоянию бюджета, и есть все основания предполагать, что дефицит продолжит рост.

Календарь наступающей недели спокойный, важных релизов немного, и в дело могут вступить технические факторы. 11 января Трамп выступит в Нью-Йорке, содержание его речи не разглашается, однако, судя по слухам, он подробно остановится на экономическом положении страны. Также ожидается выступление нескольких членов FOMC, включая речь Джанет Йеллен в пятницу. На данный момент ожидания по ставке остаются стабильными, вероятность повышения ставки в марте, согласно данным СМЕ, составляет 23.8%, в июне 67.2%, то есть в целом рынок ожидает, что ФРС возьмет паузу до лета с целью лучше разобраться в новой экономической политике избранного президента.

Доллар готов начать коррекцию, однако следует исходить из того, что слабый доллар будет мешать планам Трампа провести реиндустриализацию США, поскольку негативно отразится на притоке инвестиций. Как мы отмечали ранее, компании с высоким уровнем доходов за рубежом в целом справляются с растущим курсом доллара, разница в монетарных подходах ФРС и ряда крупнейших ЦБ мира объективно способствует и росту дифференциала доходностей, это необходимое условие для положительного баланса финансовых потоков. Соответственно, ситуация для доллара продолжает оставаться бычьей, несмотря на угрозу коррекции, а потому временным снижением нужно пользоваться для покупки.

Материал предоставлен компанией InstaForex -

www.instaforex.com