Как использовать покрытый колл в разных состояниях рынкаВ этой статье мы разберем стратегию продажи опционов, которая называется покрытый колл. Она великолепно зарекомендовала себя и используется десятки лет как частными, так и крупными профессиональными инвесторами. В статье мы рассмотрим изменения, происходящие с торговым счетом в случаях, когда цена базового актива растет, падает или стоит на месте.

Содержание

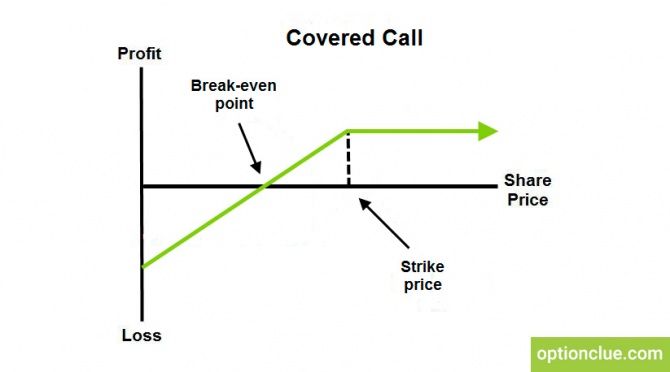

пример покрытого колла (рисунок 1).

Рисунок 1. Покрытый колл

Как упоминалось ранее, для продажи покрытого колла у нас должна быть открыта позиция на покупку в базовом активе. При росте цены актива наша прибыль ограничена, при этом мы защищены от незначительного снижения рынка. Разберём эту стратегию детальнее, чтобы глубже понять, в каких рыночных ситуациях ее использование имеет смысл.

без денег (ОТМ) и около денег (АТМ). Ключевая идея проста — забрать опционную премию, когда рынок вероятнее всего будет колебаться в районе тёкущих цен или слегка снизится (в этом случае логичнее использовать опционы АТМ), либо будет медленно ползти вверх (в этом случае рациональнее использовать опционы ОТМ).

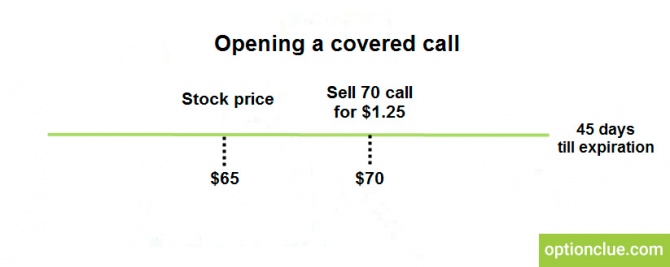

Вернёмся к нашему примеру. Мы полагаем, что рынок с равной вероятностью может медленно расти, стоять на месте или слегка скорректироваться. В этом случае мы можем продать опцион колл со страйком $70 против наших 100 акций, купленных по цене $65. До экспирации этого колла – 45 дней. Продажа опциона даст нам премию в размере $1,25 (рисунок 2).

Рисунок 2. Открытие покрытого колла

Сначала поговорим о максимальной прибыли при цене акции $65. Чтобы покрыть короткий колл, нам нужно купить 100 акций (или иметь 100 акций). Если мы купим менее 100 акций, короткий колл не будет полностью покрыт нашими акциями. Напомню, каждый опционный контракт является эквивалентом 100 акций.

Предположим, мы дожидаемся экспирации опциона (это делать не обязательно, мы можем просто откупить проданный ранее 70-й колл до экспирации). Если на этот момент опцион находится в деньгах, или другими словами, если цена акции выше $70, для нас этот короткий колл превращается в продажу 100 акций по цене $70 и мы не получаем доход от роста цены акции выше этой отметки (если мы откупим опцион, не дожидаясь экспирации, то сможем эффективно сопровождать позицию, например, продать новый опцион колл, и кроме этого, нам не надо будет платить дополнительные комиссии).

Теперь рассчитаем максимальную прибыль. Она будет получена, если при экспирации цена акции составит $70 или выше. Мы купили акцию за $65, заплатив $6500 за 100 акций. Рассчитываем разницу между страйком проданного опциона колл и ценой акции на момент входа, она составляет 500 пунктов ($70 – $65) или $500 (500 пунктов * 1$). Затем учитываем полученную в размере $1,25 премию ($1,25 * 100 = $125).

Если бы цена акции на момент экспирации опциона колл была выше $70, мы все равно получили бы $500 от нашей позиции в акции и $125 от проданного опциона колл, то есть наша максимальная прибыль ограничена $625 независимо от того, на сколько цена акции будет выше уровня $70.

Максимальный риск равен $6375 (при дефолте компании, акциями которой мы владеем). Мы рассчитали это значение, взяв 100 акций по $65 и отняв денежную премию, полученную за продажу 70-го колла ($125).

потенциал прибыли по текущей позиции составит $620. Эта сумма рассчитывается исходя из текущей цены акции, которая составляет $69, и страйка короткого колла в $74. Разница между этими ценами составляет 500 пунктов ($74 – $69). С учетом зафиксированной прибыли равной $1,20, при сложении этих значений мы получаем новую потенциальную прибыль в размере $620.

Наша новая точка безубыточности теперь равна $62,60. Для ее расчёта необходимо взять изначальную цену покупки акции ($65), и вычесть чистую прибыль прошлой позиции в размере $1,20, и $1,20 от новой позиции (премия проданного покрытого колла).

Описанный выше процесс перехода из одной опционной позиции в другую называется роллирование. Как видно, это отличный способ поступательно снижать риски и извлекать дополнительную прибыль в часто встречающихся состояниях рынка — флэтах и плавных бычьих трендах.

опцион колл за один цент, наша точка безубыточности составит $63,76.

Предположим, что несмотря на снижение рынка, мы смотрим на его перспективы по бычьи и намерены и далее сопровождать свою позицию. Выберем новый страйк для роллирования и продажи покрытого колла. Поскольку мы изначально купили акции по $65, то продав колл со страйком $67, а не $70, мы сможем получить получить дополнительный доход при росте рынка. Кроме этого, это снизит риск по позиции и даст нам дополнительный кэш.

Мы продаем новый колл со страйком $67 за 60 центов, что дает нам новую точку безубыточности – $63,16 ($63,76–$0,6). Цена акции находится на уровне $60, а точка безубыточности равна $63,16, значит наш текущий плавающий убыток по позиции составляет $316. При этом, если наши ожидания оправдаются и цена акций в конечном итоге вырастет выше $67, прибыль в этой точке будет ограничена $384: $200 за счет роста курса акции с $65 до $67 и $184 от опционных позиций ($124 от продажи первого покрытого колла и $60 от второго).

колл за $1,25 и откупить его позднее за 10 центов и получили чистую прибыль в размере $1,15 ($1,25–$0,1), которую можем использовать по своему усмотрению — купить акции, опционы или обналичить.

Это означает, что наш новый потенциал прибыли составит $640 долларов. Его легко рассчитать, поскольку цена акции вообще не изменилась и по-прежнему составляет $65, как и при открытии позиции. Но теперь мы можем продать еще один колл за $1,40. Поэтому наш новый потенциал прибыли равен разнице между ценой акции и страйком, которая составляет пять долларов ($70-$65), и премии нового покрытого колла в размере $1,40. В итоге это дает нам $640 ($500 + $140).

подразумеваемую волатильность при поиске оптимальной точки для продажи покрытого колла — чем она выше, тем больше временная стоимость опционов и получаемая премия.

OptionClue, опубликовал запись 4 года назад.

С момента публикации зафиксировано 1357 просмотров.

Сейчас эту запись просматривает 1 незарегистрированный пользователь.

|

|